Разобраться в том, что влияет на стоимость КАСКО, можно изучив информацию об этом виде страхования автомобилей. КАСКО является добровольным видом страховки машин, которую применяют водители по своему усмотрению. Она дает возможность получить компенсацию потерь, по сравнению с ОСАГО, связанных не с ущербом пассажирам, а с автомобилем хозяина полиса. Имеются разные варианты таких полисов, которые предлагаются страховщиками. Рассмотрим подробнее, сколько будет стоить полис КАСКО на ваш автомобиль.

Зависимость от вида страхования

Стоимость полиса непосредственно будет зависеть от типа выбранного КАСКО для автомобиля.

Полное КАСКО

Дает возможность получить страховку на автомобиль на любые случаи в жизни:

- Чрезвычайных происшествий.

- Стихийных бедствий.

- Падения тяжелых предметов.

- Возгорания.

- Взрывов.

- Переворачивания.

- Дорожных происшествий.

- Угона.

Неполное КАСКО

Включает несколько определенных случаев, при которых владелец машины получит компенсацию. Наиболее популярной практикой частичного КАСКО является страхование от ущерба в ДТП, угона, так как это наиболее вероятные случаи, которые могут быть с автомобилем.

Страхование КАСКО не обязательно, но позволяет предотвратить много разных трудностей при попадании в дорожные происшествия по вине автовладельца, либо в других ситуациях. Одним недостатком этого договора является значительная его стоимость. При этом есть несколько разных методов ее уменьшения, например, с помощью неполного страхования КАСКО.

Что это значит?

Покупка полиса ОСАГО стала обязательной еще с 2003 года. При этом этот полис, который предусмотрен действующим законодательством, не способен покрыть все убытки, возникшие из-за собственника транспортного средства. Чтобы выйти из этой ситуации, создали страхование КАСКО. Этот полис не обязателен, его приобретение выполняется на добровольной основе.

Покупка полиса ОСАГО стала обязательной еще с 2003 года. При этом этот полис, который предусмотрен действующим законодательством, не способен покрыть все убытки, возникшие из-за собственника транспортного средства. Чтобы выйти из этой ситуации, создали страхование КАСКО. Этот полис не обязателен, его приобретение выполняется на добровольной основе.

Стандартный договор КАСКО с наибольшим страховым возмещением чаще всего включает в себя практически все возможные риски, которые перечислены выше. Но часто полное страхование является слишком дорогостоящим для владельца автомобиля. Одним из оптимальных решений стало оформление неполного возмещения. Это означает выбор определенных видов рисков, которым может быть дорожное происшествие, повреждение из-за стихийного бедствия и другие риски.

В этом виде работает много разных страховщиков. Но нельзя забывать, что есть некоторые нюансы, связанные с неполной страховкой. Например, купить неполную страховку КАСКО только на похищение и угон будет затруднительно, так как при возникновении этих случаев размер возмещения будет большим.

В результате этого компании-страховщики понесут большие затраты на таких договорах неполного страхования. А значит, вдобавок к этим ущербам по гибели и хищению необходимо покупать вспомогательные условия. При подборе страховой фирмы, в которой будет заключаться договор страхования неполного КАСКО, надо ознакомиться со всеми правилами, так как для этого государством не установлена законодательная норма, по сравнению с договором ОСАГО.

Особенности неполного КАСКО

Одной главной особенностью неполного страхования стала возможность применения неагрегатного и агрегатного страхования. Если рассматривать неагрегатное страхование, то при этом клиент будет получать полную компенсацию за ущерб при каждом обращении по полису. Агрегатное страхование предполагает накопление ущерба. Если возникло дорожное происшествие и получена компенсация, то в будущем наибольшая сумма компенсации будет снижаться на уже выплаченную сумму по договору.

Все коэффициенты и цены при расчете полиса берутся из рыночной цены, и предложений в этом виде страхования. Перед обращением в определенную страховую фирму, необходимо выполнить заблаговременно расчет цены страхования. Так можно примерно узнать, сколько будет стоить определенная услуга КАСКО. Также имеется стандартный список случаев, когда страховая фирма будет отказывать по выплатам КАСКО при обращении клиента.

В этот перечень входят следующие ситуации:

- Установлено, что случай страхования был создан самим владельцем автомобиля умышленно.

- Пропущено время обращения в компанию страховщика.

- Нет признания случая страховым.

- Не хватает всех документов.

- Не выполнялись правила хранения транспортного средства, либо другие требования, которые прописаны в договоре в качестве обязательных условий.

- Есть другие веские доказательства для отказа в выплате.

Необходимо учесть, что при появлении такой ситуации можно обратиться с иском в суд. Следует знать, что чаще всего судебные тяжбы происходят длительное время. Поэтому, лучше пытаться решать проблемы без суда. Если решить вопрос без суда не получается, то лучше получить консультацию у квалифицированного специалиста.

Частичное или полное КАСКО

Часто из-за нехватки денег или по другим причинам перед владельцем автомобиля предстает выбор – частичное или полное КАСКО оформить? Каждый способ такого страхования автомобиля имеет свои преимущества и недостатки. Эти виды страхования имеют перечень значительных отличий, которые необходимо учитывать, чтобы не попасть в неприятную ситуацию в дальнейшем.

Преимуществами неполного страхования КАСКО являются:

- Нет различий в процедуре получения возмещения по сравнению с обычным КАСКО.

- Стоимость неполного КАСКО значительно ниже, по сравнению с полным.

- Возможность самому выбрать список страховых рисков, от которых нужно застраховать определенное транспортное средство.

Имеется также много различных недостатков, которые связаны с оформлением частичного полиса. К ним относятся:

- Некоторые услуги КАСКО предлагают необходимость покупать вспомогательные услуги, при отказе вам откажут в оформлении полиса.

- Если страховой случай не состоял в договоре, то получить компенсацию по нему не получится.

- Многие страховые компании не предоставляют возможность заключения договора на неполное КАСКО отдельных видов случаев, поэтому не всегда есть возможность пойти к страховщикам, у которых данный водитель показал себя с хорошей стороны.

Важным моментом является то, что перед заключением договора, следует тщательно ознакомиться с его разделами, ничего не пропустив. Чаще всего различные затруднения, а также спорные моменты появляются ввиду обычного недопонимания водителем условий страховки. Все конфликтные ситуации нужно после этого решать только в суде, без исключений.

Стоимость частичного КАСКО

В настоящее время стоимость неполного страхования КАСКО зависит от стандартного списка разных факторов, которые учитываются при проведении расчета в страховой фирме. К этим факторам относятся:

- Оплата в рассрочку.

- Снижение числа рисков.

- Наличие противоугонных систем.

- Телематическая система.

- Франшиза.

- Вождение без аварий.

Если история по ОСАГО положительная, то есть, нет выплат по полису, не было аварий, то многие страховщики предлагают хорошую скидку около 10% на покупку полиса КАСКО. Это правило распространяется чаще всего в случае, когда в договор записано больше одного человека. Максимальные скидки даются, если фактор бонус-малуса равен 4-му классу, причем он больше всех остальных водителей полиса.

Применение франшизы является одним из методов уменьшить стоимость КАСКО. Его допускается использовать также к неполному страхованию. При этом важным моментом является то, что процедура оформления имеет некоторые особенности, которые связаны с индивидуальными требованиями именно этой страховой фирмы. Часто бывает, что применение только франшизы позволяет сделать экономию около 70% цены договора.

Телематические приборы, регистрирующие передвижение автомобиля и режим вождения определенного водителя стали хорошим способом уменьшить цену полиса страхования. В некоторых ситуациях разрешается уменьшать цену вдвое. Часто бывает, что достаточной суммы для приобретения полиса по КАСКО не хватает. Тогда лучшим решением этой задачи будет обращение в страховую компанию, где есть услуга рассрочки.

Но необходимо знать, что при попадании в дорожное происшествие для получения компенсации нужно будет заплатить все задолженности перед страховщиком. Иначе будет нельзя обращаться в судебные органы с иском о выплате компенсации. Этот фактор всегда выделяется в договоре страховки. Имеются некоторые нюансы, которые связаны с этим оформлением.

Страховые компании по неполному КАСКО

В настоящее время есть множество страховых фирм, предлагающих услугу по неполному КАСКО. Однако к подбору страховщика следует подходить ответственно. При этом нужно учитывать следующие факторы:

- Наличие действительной лицензии.

- Рейтинг по экспертному агентству.

- Соотношение прибыли, выплат и зарегистрированных случаев страховки.

- Репутация фирмы.

Следует по возможности обходить стороной разные проблемные компании. Этот фактор можно выяснить, по отзывам клиентов в интернете. Лучшим решением будет обратиться в компанию, у которой рейтинг по информации экспертного агентства равен значению «А» или выше. Необходимо также выяснить, не является ли данная компания банкротом.

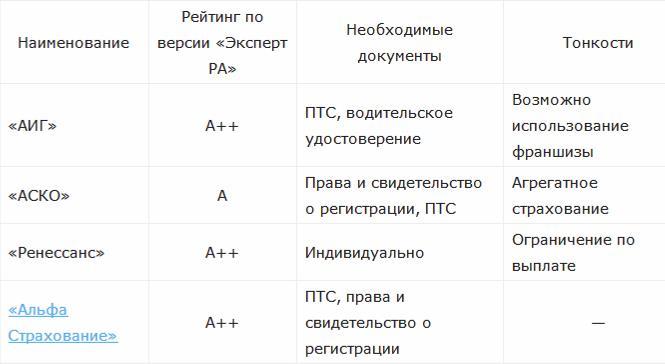

Наиболее выгодные на 2017 год предложения в неполном КАСКО осуществляют следующие страховые компании:

В каждом определенном случае цена договора КАСКО рассчитывается в индивидуальном порядке. Обычно затруднений при этом не бывает. Если необходимо приобрести такой полис, то лучше обратиться сразу в несколько организаций. Так можно предотвратить разные сложности.

В настоящее время частичное КАСКО является одним из методов экономии значительной суммы на покупку полиса. Поэтому этот вариант оформления страховки постоянно набирает популярность.

Агрегатное КАСКО

Это страхование означает, что сумма выплат, которую вам будут выплачивать, будет постоянно снижаться после каждой выплаты, по договору.

Неагрегатное КАСКО

Этот договор страхования предусматривает получение вами постоянных выплат, определенных договором, а на их размер не будет влиять произошедшие ранее дорожные происшествия.

Факторы, влияющие на стоимость КАСКО

На некоторые факторы никак нельзя повлиять, однако другие факторы зависят полностью от вас. Например, понятно, что недавно получившие водительское удостоверение 18-летние девушка или парень, ездящие по городу на большой спортивной машине, имеют больше вероятности попасть в аварийную ситуацию, чем 50 летний отец с 25-летним стажем, который водит автомобиль небольшой мощности, к тому же, по загородной трассе.

На возраст повлиять нельзя, так же как и на некоторые другие параметры. Но имеется несколько факторов, которые помогут уменьшить расходы на покупку полиса КАСКО до минимальных размеров. Рассмотрим моменты, которые дают возможность купить страховку по небольшой цене.

Факторы, на которые водитель не может повлиять

Факторы, на которые водитель не может повлиять

Возраст

Многие компании имеют свою статистику случаев страхования по КАСКО. Результаты исследований позволяют сделать такое замечание: чем больше возраст водителя, тем меньше вероятность возникновения у него ДТП, однако до некоторого предельного возраста. Статистика показывает, что кривая числа дорожных происшествий водителей после 65 лет начинает подниматься вверх. Поэтому, все страховщики применяют повышенные коэффициенты для молодых водителей до 21 года, либо кому более 65 лет.

Стаж вождения

Чем больше опыт вождения имеет водитель, тем меньше будет стоить полис, и наоборот.

Стоимость полиса

Страховка будет рассчитываться по наихудшему параметру стажа и возраста. Если к вождению автомобилем допущено несколько человек, то для расчета цены будут взяты параметры водителя с наименьшим опытом и самого молодого.

Дополнительная функция «мультидрайв»

Эта опция работает, когда не ограничено число допущенных к управлению лиц. Она определяет отказ от ограничения числа человек, кому разрешено управлять автомобилем, а значит, и не учитывает возраст водителей и их стажа вождения. Но, за применение этой опции необходимо отдельно доплатить. Страховщики применяют повышенный коэффициент, определяемый по наиболее дорогостоящему тарифу, когда водителю всего 18 лет, и он не имеет стажа вождения.

При этом рекомендуется не использовать такие опции, либо применять опции, где можно вписывать любого водителя заданного возраста, имеющего стаж вождения не меньше заданного количества лет. Эту опцию могут предоставлять не все страховые компании.

Факторы, на которые может влиять водитель

Марка и модель

По статистике угонов машин ясно, что некоторые марки особенно интересны для угонщиков. Но существуют и такие марки, которые совсем не угоняют. Также, стоимость ремонта автомобилей, даже одной марки могут намного различаться. Такая информация обязательно применяется страховщиками для расчета полиса. В результате, подобрав наименее угоняемую и наиболее недорогую в ремонте марку транспортного средства, можно значительно уменьшить траты на покупку полиса.

По статистике угонов машин ясно, что некоторые марки особенно интересны для угонщиков. Но существуют и такие марки, которые совсем не угоняют. Также, стоимость ремонта автомобилей, даже одной марки могут намного различаться. Такая информация обязательно применяется страховщиками для расчета полиса. В результате, подобрав наименее угоняемую и наиболее недорогую в ремонте марку транспортного средства, можно значительно уменьшить траты на покупку полиса.

Год выпуска

С повышением возраста машины, возрастает и его страховой тариф (стоимость договора страхования, определенная в процентах от его цены). За счет снижения стоимости автомобиля, бывшего в эксплуатации у другого водителя, в сравнении с новой машиной, цена полиса может быть меньше, по сравнению с новой машиной. Когда автомобиль достигает определенного возраста около 10 лет, то страховщики могут совсем не взять его на свое страхование.

Поэтому перед приобретением, бывшего в эксплуатации автомобиля лучше проконсультироваться у агента, возможно ли вообще будет страховать данный автомобиль, и какая ориентировочно будет цена. Особое внимание следует уделить приобретению машин в автосалоне – если приобретается автомобиль, у которого год выпуска старше года покупки, то все страховые компании предложат более высокий тариф, по сравнению с автомобилем с годом выпуска свежее. Хотя эти автомобили абсолютно ничем не отличаются, ни ценой, ни пробегом.

Стоимость автомобиля

Когда страхуют новую машину, купленную в автосалоне, то в качестве основного ориентира для расчета цены полиса берется стоимость автомобиля, которая указана в договоре продажи. Если покупается машина с пробегом, то стоимость такого транспортного средства определяется по имеющимся рыночным ценам, которые обычно колеблются в определенных рамках, в которых вы и рассчитываете страховую стоимость машины. Необходимо просто в заявлении указать на нижнюю страховую границу цены рынка вашей машины. Но слишком уменьшать стоимость не рекомендуется, так как при угоне или полной утраты автомобиля вам выплатят меньше денег, которых может не хватить на приобретение другого автомобиля.

Когда страхуют новую машину, купленную в автосалоне, то в качестве основного ориентира для расчета цены полиса берется стоимость автомобиля, которая указана в договоре продажи. Если покупается машина с пробегом, то стоимость такого транспортного средства определяется по имеющимся рыночным ценам, которые обычно колеблются в определенных рамках, в которых вы и рассчитываете страховую стоимость машины. Необходимо просто в заявлении указать на нижнюю страховую границу цены рынка вашей машины. Но слишком уменьшать стоимость не рекомендуется, так как при угоне или полной утраты автомобиля вам выплатят меньше денег, которых может не хватить на приобретение другого автомобиля.

Переход из одной компании в другую

Не стоит бояться поменять страховщика. Большинство из них говорят о том, что скидки копятся при безубыточном страховании, но многие из них дают скидку и при переходе клиента к ним из другой конкурентной компании. В некоторых фирмах скидки могут достигать 30%.

Выбор ремонтного сервиса

Для машин, на которые есть гарантия завода изготовителя, ремонт обычно выполняется в центрах официальных сервисов. Транспортные средства, на которые нет гарантии завода изготовителя, ремонтируют обычно по направлению, выданному страховой компанией в специальных автосервисах, с которыми у этой компании имеется договор. Если вы хотите, то можно выбрать авторемонтную мастерскую на свой вкус, но эта страховка будет стоить дороже на 20%.

Многие страховые компании дают возможность получить компенсацию по нескольким вариантам (автосервис страховщика, сервис страхователя, по расчету компании, по документам независимого эксперта). Каждый вариант обладает своей стоимостью, либо коэффициентом от основного тарифа. Если вы хотите получить какую-либо экономию, то наиболее бюджетным вариантом будет расчет по калькуляции компании страховщика. Следует знать, что выбор варианта компенсации за ущерб осуществляется во время составления договора о страховании.

Выплата с учетом износа

По транспортным средствам, на которые уже не действует гарантийный срок, многие компании предлагают функцию «компенсация с учетом износа». Иногда, по автомобилям очень давнего года выпуска, эта функция может быть обязательной для принятия. Если вы приобретаете страховку с этой функцией, то страховой взнос для вас ниже, по сравнению с тем, который был бы «без износа».

Однако при выплате компенсации с каждой запасной части, которая требует замены, будет отниматься взнос. Специалисты советуют при приобретении страховки выяснять, какой будет величина скидки по определенной опции, а также размер взноса, чтобы решить для себя, какой вариант оформления выбирать.

Наличие противоугонного устройства

Если рассматривать статистику угонов по стране, то страховщики разбивают на группы все транспортные средства по моделям и маркам. У каждой компании имеется свой список противоугонных устройств защиты машин, которые значительно позволяют снизить сумму страхового взноса. Обычно – это спутниковые охранные системы.

Выплата за мелкие случаи

Многие страховщики в настоящее время предлагают разные способы страхования. Они обычно различаются порядком урегулирования небольших страховых случаев. Наиболее бюджетным вариантом является тот, при котором все случаи в обязательном порядке подлежат регистрации в ГИБДД, полиции и т. д., даже небольшие трещины на стеклах. Это значит, что если камнем разбило ветровое стекло или фару, что бывает часто, то вам следует остановиться и вызвать сотрудников ДПС. В противном случае можно ехать дальше, но придется производить ремонт за свои деньги.

Многие страховщики в настоящее время предлагают разные способы страхования. Они обычно различаются порядком урегулирования небольших страховых случаев. Наиболее бюджетным вариантом является тот, при котором все случаи в обязательном порядке подлежат регистрации в ГИБДД, полиции и т. д., даже небольшие трещины на стеклах. Это значит, что если камнем разбило ветровое стекло или фару, что бывает часто, то вам следует остановиться и вызвать сотрудников ДПС. В противном случае можно ехать дальше, но придется производить ремонт за свои деньги.

Другим вариантом по цене является, когда выплаты производятся без справок только по оптике и стеклам. При этом многие компании этот вариант делят на несколько разных вариантов – без ограничений, 1 раз за год, 2 раза за год. Существуют также варианты с более дорогостоящими выплатами – ремонт одного, двух элементов кузова.

У многих страховщиков имеются процентные ограничения в зависимости от стоимости транспортного средства по этим компенсациям. Наиболее дорогостоящими вариантами являются те, когда допускается заявлять без регистрации в ГИБДД до половины стоимости транспортного средства. Выбор делается самостоятельно – что важнее для мелких повреждений, а что не является важным. Считается, что большинство повреждений автомобиля – мелкие.

Использование франшизы

Это понятие расшифровывается, как невыплаченная доля ущерба. Если по договору страховки есть франшиза (обычно ее величина находится в диапазоне от ста до тысячи долларов, либо в процентном отношении от стоимости), то при возникновении повреждений автомобиля, которые оценены в пределах этой величины, вам придется самому оплачивать ремонт.

Если случился более серьезный случай, то сумма франшизы отнимется от общей суммы компенсации, снизив ее. При применении франшизы у вас есть возможность получить некоторую экономию на покупке полиса до 30% от общей стоимости. Но эта экономия весьма сомнительна, так как при появлении страхового случая, некоторую долю ущерба вам придется оплачивать из своего кармана, а величина франшизы иногда бывает выше скидки, которую вам оформляют при составлении договора.

При этом франшиза будет отниматься в каждом случае. У некоторых компаний имеются «скрытые франшизы» - со 2-го или 3-го страхового случая. Необходимо уточнить обязательно о наличии этих франшиз при приобретении полиса у страхового агента. Оптимальным вариантом будет, если в полисе непосредственно указать, что нет франшизы, либо она нулевая.

Вид страховой компенсации

Существует два вида выплат компенсации – агрегатная или неагрегатная. Первая из них снижается с каждым случаем на размер выплаченной компенсации. Вторая из них сумма остается неизменной, и не зависит от размеров и числа выплат. За вторую компенсацию нужно оплачивать больше на 10%. Многие страховые компании имеют только неагрегатную форму договора.

Место оформления

В зависимости от региона приобретения полиса страховые тарифы различаются. Это можно использовать, если приобрести полис в другом регионе, где тарифы имеют более низкую стоимость, по сравнению с крупными городами.

Другие факторы

Кроме рассмотренных факторов, в разных компаниях могут применяться понижающие и повышающие коэффициенты, которые учитывают следующие условия: VIN номер транспортного средства (по нему контролируют историю страхования), страховки дома или другого жилья, корпоративные скидки, если они есть с вашим предприятием, где вы работаете, рассрочки выплат и т. д.

В обязательном порядке нужно узнать у страхового агента при оформлении договора о возможности предоставления таких скидок. Если вам повезет, то вы можете попасть под них. Если вы не можете определиться с выбором компании, то можно обратиться к специалистам за консультацией.

Договор заключается чаще всего на один год, так как сумма страховки транспортного средства должна сопоставляться с рыночной ценой. Ее устанавливают в отечественной и иностранной валюте, однако компенсация выполняется только в рублях.

Стоимость годового КАСКО

Стандартная категория цен для полиса страхования равна 4-12% от рыночной цены на автомобиль. Повышенные тарифы определены статистикой, по которой в нашей стране осуществляется максимальное число аварий и угонов. Однако бывают и различные исключительные случаи. Водители, имеющие чистую историю страхования, могут получить выгодные условия.

Стандартная категория цен для полиса страхования равна 4-12% от рыночной цены на автомобиль. Повышенные тарифы определены статистикой, по которой в нашей стране осуществляется максимальное число аварий и угонов. Однако бывают и различные исключительные случаи. Водители, имеющие чистую историю страхования, могут получить выгодные условия.

Имеются специальные таблицы, где приводится стоимость КАСКО за один год для популярных недорогих автомобилей. Если автомобиль стоит больше 2,5 миллионов рублей, то стоимость полиса будет от 4 до 7% от рыночной цены на автомобиль.

Экономия на КАСКО

Делая расчет цены КАСКО, можно увидеть, что стоимость договора различается у разных страховых компаний. Чтобы купить полис дешевле, нужно:

- Узнать цену полиса у разных компаний.

- Применить франшизу.

- Выбрать частичный набор КАСКО.

- Необходимо наличие акций этой компании, либо особые условия.

Существуют такие компании, которые могут предоставлять индивидуальные выходные варианты:

- «Все включено» - к базовому полису добавляются другие условия по предложению компании.

- «Смарт» - страхователю производится полная компенсация ущерба не более двух раз в год.

- «Голое КАСКО» - самый бюджетный вариант.

- «50 на 50» - компания и клиент разделяют убытки поровну между собой.

Если вы застраховали автомобиль и не знаете о правильности тарифа, и учтены ли все скидки, то следует обратиться также к специалистам, они помогут разобраться в этой ситуации.