Если у виновника ДТП оказался поддельный полис ОСАГО пострадавший в аварии человек не сможет возместить нанесенный ему ущерб через страховую контору нарушителя. Однако получить компенсацию все же можно, поскольку согласно закону, каждый гражданин обязан покрыть любой вред, им причиненный. Правда для этого потребуется обратиться в судебные органы. К тому же важно иметь представление о различиях настоящего и фиктивного полиса, чтобы обезопасить себя от подделки.

Как выявить поддельный документ

Статистика такова, что с каждым годом количество фиктивных полисов ОСАГО все увеличивается. Подобное связано с тем, что с некоторого периода стоимость оформления страховки значительно возросла. И тот факт, что покупка либо самостоятельное изготовление фальшивого документа строго наказуемо, не пугает водителей, желающих сэкономить. Однако, как показывает практика, очень зря.

Разумеется, можно предположить и иной вариант, когда виновник вовсе не подозревает о том, что у него на руках поддельный документ. Подобное происходит, например, в тех случаях, когда покупка страховки происходит в сомнительной и малоизвестной конторе. При таких обстоятельствах непосредственный обладатель полиса и сам получает неприятный сюрприз, когда при проверке данных по базе Союза Автостраховщиков (РСА) узнает о недействительности ОСАГО. Поэтому любому автовладельцу будет полезно знать, как распознать поддельный документ.

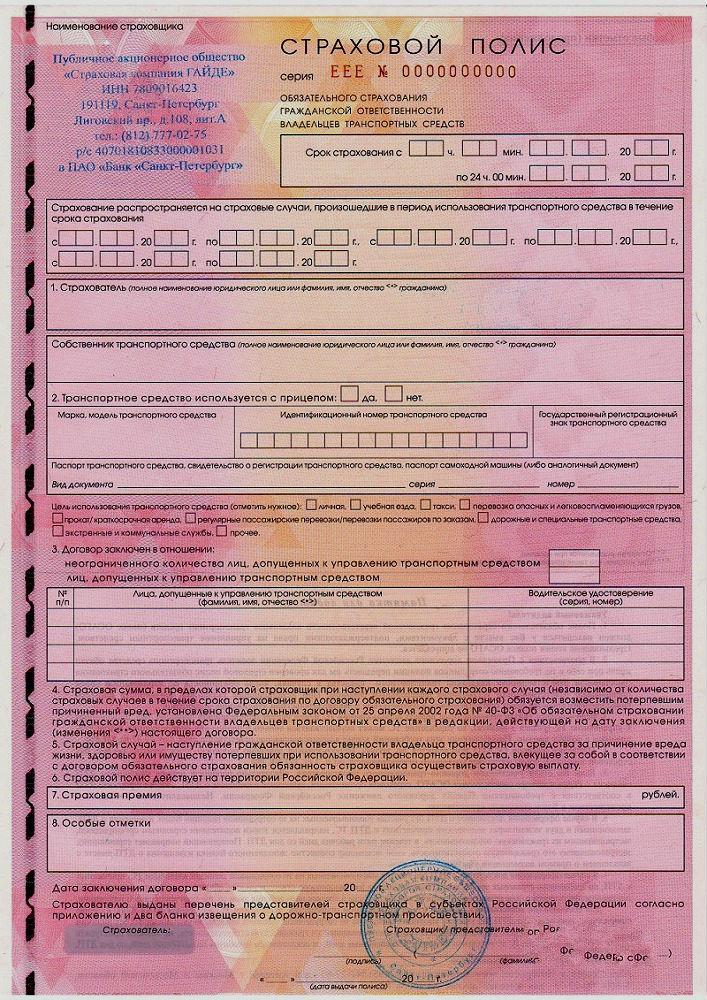

Стоит обратить внимание на такие параметры (минимальный отличия, неточности могут указать на фиктивность страховки):

- бланк страховки имеет вид немного удлиненного формата А4;

- тонкая сетка на лицевой стороне формуляра;

- логотип РСА и водяные знаки;

- металлическая полоса небольшого размера на тыльной стороне бланка;

- выпуклость номера полиса (размещен в верхнем углу справа);

- количество знаков в номере – 10 плюс три буквенных символа;

- краска с документа не должна оставлять след на руках и других бумагах.

Знание основных тонкостей убережет от покупки фальшивого документа. Если же речь идет о получении компенсации, потерпевший, распознав на месте, что виновник предлагает ему копию поддельного полиса, сможет оперативно сориентироваться, что предпринять дальше. Хотя обычно ГИБДД при оформлении аварийного случая сразу проверяет документацию и фиксирует факт наличия фиктивной бумаги.

Чем грозит наличие фиктивного полиса

Наличие фальшивой страховки чревато прежде всего возникновением ответственности согласно содержанию параграфа 327 Уголовного Кодекса о подделке бумаг. Наказание при этом может быть довольно серьезным.

В качестве санкций за использование заведомо ложного полиса применяются (статья 327 УК, 3 пункт):

- штрафное взыскание в сумме до 80 тыс. рублей;

- до 480 часов обязательных работ;

- до 2 лет работ исправительного характера;

- до 6 месяцев ареста.

Если вина обладателя полиса не будет доказана, иными словами, человек не в курсе, что купленная им страховка на самом деле обычная фальшивка либо водитель попросту не признает факт вины, то наказания удастся избежать. Однако факт отсутствия ОСАГО так или иначе будет отмечен. Несвоевременная подготовка автогражданки карается взысканием в размере 800 рублей (12.37 КоАП).

Что делать пострадавшему

При обращении к страховщику виновного автолюбителя может выясниться, что такого полиса в базе нет либо этот момент выявляется еще на месте ДТП. В подобной ситуации следует понимать, что фиктивная страховка приравнивается к полному ее отсутствию, а это означает, что возместить ущерб через страховую компанию нарушителя не получится.

При обращении к страховщику виновного автолюбителя может выясниться, что такого полиса в базе нет либо этот момент выявляется еще на месте ДТП. В подобной ситуации следует понимать, что фиктивная страховка приравнивается к полному ее отсутствию, а это означает, что возместить ущерб через страховую компанию нарушителя не получится.

Однако нельзя исключить и еще один вариант – наличие полиса-двойника. Под такой страховкой понимают выдачу одинаковых документов двум разным автовладельцам, включая и виновника. В подобном случае страховая фирма обязана выплатить сумму компенсации, так как оформитель полиса осуществлял процедуру по правилам и вносил страховые взносы.

Правда ситуации с полисами-двойниками обычно требуют обращения в судебные органы, потому как страховщики не изъявляют особого желания возмещать ущерб по такому документу. Хотя по сути вина за некорректное оформление лежит именно на них, тогда как автовладелец не при чем.

Если же факт поддельности доказан и страховщик отказывается произвести выплаты, остается лишь 2 варианта, как разрешить проблему и все-таки получить свои деньги. А именно:

- мирное урегулирование;

- подача в судебную инстанцию искового заявления на инициатора происшествия.

Конечно, второй вариант намного более жесткий и, вероятно, потребует серьезных эмоциональных затрат. Однако, чтобы получить причитающуюся сумму и покрыть полученный вред, не стоит отказываться от этого способа, иначе компенсацию можно вовсе не увидеть.

Подготовка к взысканию компенсации

Вообще при наличии небольших повреждений, прежде всего, стоит попробовать решить проблему на месте либо встретиться позднее для урегулирования вопроса. Вполне вероятно, что виновник пойдет на встречу и передаст деньги на ремонт единовременно в полном объеме.

Однако адекватность можно увидеть не всегда, поэтому потребуется подготовиться к дальнейшим действиям. Прежде всего важно получить подтверждение того факта, что полис фиктивный. Для чего написать заявление в РСА об определении подлинности документа. Нужно понимать, что ответ должен быть именно официальным, поскольку таковой выступает основанием для направления претензий виновнику.

Если имеются травмы также важно пройти медицинское обследование и получить официальное заключение от врача. Не стоит забывать о сохранении всех платежных документов, указывающих на факт устранения последствий аварийного случая. Например, это могут быть чеки на покупку медпрепаратов, проведение всевозможных процедур и прочее.

Досудебная претензия

Письменное обращение к нарушителю потребуется составить в обязательном порядке. Суд не станет принимать к учету дело, если не имелось попыток урегулировать проблему мирным путем.

В бумаге следует указать:

- данные пострадавшего;

- нюансы происшествия на дороге;

- основания для претензии (поддельность полиса, а также указать, что на руках имеется официальный ответ от Союза Автостраховщиков);

- сумму ущерба и просьбу предоставить возмещение (пояснить, что при отказе последует обращение в суд);

- результаты экспертизы;

- подпись.

При согласии компенсировать нанесенный вред, необходимо не просто получить денежные средства, а должным образом оформить процесс. То есть составить письменную расписку, где указать данные сторон, информацию об авто, размер выплаты и факт отсутствия претензий друг к другу в дальнейшем. Разумеется, бумага подписывается участниками.

Решение вопроса через суд

Обязательно следует запастись как можно более полной доказательной базой. В суд потребуется предоставить такие бумаги:

- копию страниц паспорта заявителя (при себе иметь оригинал);

- заключение из Союза Автостраховщиков;

- собственный полис ОСАГО;

- водительский права;

- ПТС;

- протокол из ГИБДД;

- заключение экспертов по итогам проведенной экспертизы;

- медицинское заключение, если идет речь о получении компенсации за вред здоровью;

- прочие доказательства, например, показания очевидцев, фото и видео материалы;

- требуемая сумма возмещения;

- чеки и прочие платежные документы, доказывающие факт расходов на ликвидацию последствий аварийного происшествия.

Стоит понимать, что судебный процесс, скорее всего, потребует издержек и дополнительных трат. Впрочем, таковые также можно взыскать с виновника аварийного происшествия.

В случае, если у виновника дорожного случая обнаружился поддельный полис ОСАГО, пострадавшему, скорее всего, потребуется обратиться в суд, чтобы покрыть полученный вред. Однако прежде стоит попробовать решить проблему посредством мирной беседы либо направления претензии. Если отказ в содействии получен, потребуется составить иск и подкрепить таковой как можно большим количеством доказательств. При положительном исходе дела нарушителя либо его страховщика обяжут выплатить всю сумму нанесенного ущерба.