Если Вы попали в ДТП, а машина застрахована по КАСКО и ОСАГО, то выбор между ними может возникнуть только в случае, если водитель является пострадавшим участником происшествия. В дальнейшем все будет зависеть от условий соглашения и величины вреда.

КАСКО и ОСАГО: для чего две страховки

Полис КАСКО приобретается добровольно и гарантирует полное возмещение ущерба, нанесенного авто при различных обстоятельствах, включая ДТП, неправомерные действия третьих лиц, неблагополучные погодные условия, повреждение от тяжелых предметов и иные ситуации. А в случае угона ТС страховщик компенсирует его стоимость полностью. Поэтому заключение договора КАСКО является обязательным условием банковского учреждения, предоставляемого денежные средства для приобретения машины в кредит.

Оформление ОСАГО, в свою очередь, является обязанностью автовладельца, при котором застрахованным объектом становится ответственность водителя автомобиля. По полису можно получить возмещение лишь вреда, полученного в автокатастрофе, на сумму не больше 400 тыс. руб. Если владелец ОСАГО стал виновным в происшествии, то восстанавливать свой авто придется за личный счет.

Надо отметить, что это разные виды страхования. При покупке авто за собственные средства и не приобретая КАСКО, избежать заключения договора автогражданской ответственности не удастся. Иначе собственнику обеспечены штрафные санкции, эвакуация объекта на стоянку и дальнейшее его вызволение.

В зависимости от наличия той или иной страховки будет различаться порядок действий:

- Владелец пострадал в ОСАГО:

- Ему положена выплата возмещения вреда в размере до 400 т. рублей, если виновная сторона обладает таким же полисом;

- Виновник осуществляет ремонт своего авто за собственные средства.

- Виновник ДТП имеет ОСАГО:

- Его страховщик возместит пострадавшемупорчу ТС;

- Свою машину придется чинить самому за наличные.

- Автовладелец оформил договор автогражданской ответственности и страховку от возможной порчи и является пострадавшей стороной:

- Ему будет возмещена сумма повреждений по соглашению о КАСКО с учетом его износа.

- Держатель обоих полисов стал зачинщиком происшествия:

- Он может претендовать на полное возмещение вреда по страховке КАСКО;

- Владелец авто, получившего повреждения, вправе рассчитывать на выплату суммы в размере до четырехсот тысяч рублей по одному из его полисов.

Как действовать при ДТП

Попав в аварийную ситуацию необходимо придерживаться следующего порядка совершения действий:

- Включить аварийные огни и оценить повреждения.

- Выйти из автомобиля и проверить наличие жертв. В случае необходимости оказать им первую помощь либо вызвать врачей.

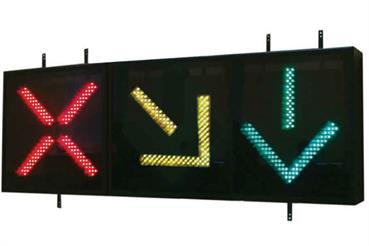

- Выставить знаки аварийной стоянки: в населенном пункте на удалении в 15 метров от авто, на трассе до 30 метров. При плохой видимости и извилистости дороги нужно установить дополнительные ограждения.

- Постараться не участвовать в конфликте с иными участниками происшествия.

- Вызвать представителей дорожной инспекции. При получении небольшой порчи можно оформить столкновение самим. Если у виноватой стороны оформлен КАСКО, то необходимо в обязательном порядке приглашать полицию для фиксации происшествия и в дальнейшем получить компенсацию.

- Не нужно перемещать машину с места столкновения до приезда сотрудников службы.

- Можно сделать фотографии и видеозапись случившегося. В дальнейшем такие доказательства помогут при разбирательствах и ускорят решение по делу в страховой организации. На фото должны отчетливо просматриваться номера ТС. Используя для фиксирования телефон, необходимо включать геолокацию, чтобы привязать аварию к месту нахождения.

- Осуществлять контроль вносимых в протокол сведений и активно способствовать его составлению. Не стоит оставлять инспектора с иными участвующими в аварии лицами наедине.

- Скрупулезно изучать любые документы, связанные с ДТП. При своем несогласии с изложенными данными нужно прикладывать свои разъяснения и рекомендации. У сторон есть право записывать процесс подготовки протокола и общение с сотрудником ГИБДД на видео. Если будут оказываться препятствия, то необходимо подать жалобу на такие действия его руководству.

- Сохранить у себя контактную информацию иных участников происшествия и возможных свидетелей. Выяснить присутствие камер видеонаблюдения, с которых можно увидеть произошедшее.

- Получить после оформления копии документов: протокола, справки о происшествии. Собрать требуемые для СК иные бумаги.

- В письменном виде известить страховщика о произошедшем с соблюдением установленных сроков. По соглашению об ОСАГО это 5 суток, по полису КАСКО — 15 суток. Заявление может подаваться при личном посещении офиса организации или средствами почтовой связи с уведомлением о получении.

Как сделать выбор

При наличии обоих полисов необходимо учитывать следующие факторы:

- Пострадавшим в аварии, получившим порчу авто на сумму более 120 тыс. рублей предположительно, лучше обращаться за возмещением по КАСКО. Так как максимальная сумма выплаты за одну машину по ОСАГО не может превышать эту сумму. Кроме того, страховщики учитывают амортизацию ТС и значительно снижают величину вреда;

- Когда договор КАСКО включает пункт о не возмещаемой части страховой компенсации, лучше обращаться за компенсацией в СК виновного лица либо в свою по ОСАГО. Например, если полис на 1 млн. руб. с франшизой в 3%, то ущерб на сумму до 30 тыс. рублей выплачен не будет;

- В иных ситуациях, лучше прибегать к помощи КАСКО, возмещающего порчу либо предоставляющего ремонт авто на СТО. При этом стоит учитывать статус СК и условия договора. Крупные организации отправляют новые автомашины, находящиеся на гарантии, в спеццентры для ремонта транспортного средства без утраты сервисного обслуживания и вычета износа.

Немаловажно и то, что возмещение по КАСКО производится гораздо быстрее, так как организация заинтересована сохранить клиента, а также компенсировать затраты путем регресса и суброгации с СК виновной стороны либо самого виновника.

При подборе варианта компенсирования по двум полисам необходимо учитывать такие факторы, как величина повреждений, условия соглашений о страховании и финансовое состояние страховщика, с которым заключены соглашения.